фьючерсы на офз

Фьючерсы на ОФЗ15 стали лучше!

- 07 апреля 2021, 19:32

- |

Привет! Как вы помните, я просил мосбиржу уменьшить спред на фьючерсах на 15летние ОФЗ.

smart-lab.ru/blog/674637.php

smart-lab.ru/blog/678069.php

Мосбиржа услышала. Но т.к. процесс переговоров не быстрый, то результат появился только с 1 апреля. Сами понимаете, надо много времени, чтоб слона растолкать. Результат решил опубликовать тут. Я рекомендую добавлять в портфель фьючерсы на дальние ОФЗ для диверсификации. Я сам так делаю. Держу год-два. Для меня проблема- это перекладка из одного фьючерса в следующий, т.к. спреды конские.

Наложил на график цену спроса и предложения. Видно, что до 1 апреля спред очень сильно прыгал. А после 1 апреля как магнитом цену спроса и предложения притянуло друг к другу.

( Читать дальше )

- комментировать

- 3.5К | ★3

- Комментарии ( 28 )

Мосбиржа услышала! ликвидность и спред в ОФЗ будет!

- 18 февраля 2021, 12:50

- |

Добрый день!

Я недавно писал про широкий спред на фьючерсах ОФЗ ( smart-lab.ru/blog/674637.php ).

Я отправил письмо напрямую сотрудникам мосбиржи, отвечающих за это. Мне ответили, что работают над этим. Они отправили запрос маркетмейкерам. Ожидается, что спред будет узким к концу февраля 2021 или в крайнем случае к концу марта 2021 г.

Ура, товарищи!

Используйте больше разных инструментов для диверсификации! Добавляйте фьючерсы на облигации в свои портфели.

Рынок ОФЗ испугался смелых заявлений ФРС

- 29 сентября 2017, 17:42

- |

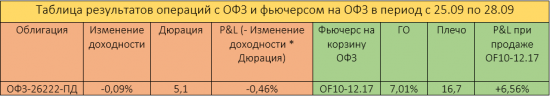

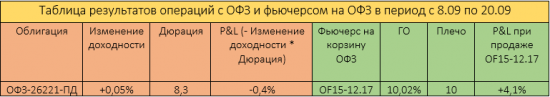

26 сентября после заявления ФРС о том, что низкая инфляция не помеха повышению ставки в этом году, рынки начали активно отыгрывать данную новость. Рост ожиданий по ужесточению монетарной политики США ударил по рынкам госдолга, затронув и ОФЗ. Всю неделю российские госбонды дешевели, скорректировавшись по цене вверх лишь вчера, что можно объяснить отыгранными к четвергу позициями после новостей от ФРС, а также благоприятными данными по инфляции. Сегодня вышли данные по ценовому индексу потребительских расходов (PCE) за август в США (индекс используется ФРС для оценки инфляции). Его месячный рост на незначительные 0,1% и замедление годового базового PCE с 1,4% до 1,3% ещё больше отдаляют американскую экономику от цели в 2%. Такие новости могут оказать сегодня небольшую поддержку ОФЗ, если инвесторы ещё верят в важность инфляции при определении монетарной политики ФРС.

( Читать дальше )

Рынок ОФЗ лёг в дрейф. Что станет драйвером?

- 26 сентября 2017, 19:25

- |

После реакции на заседание ФРС котировки ОФЗ почти перестали двигаться. Даже улучшение прогноза по суверенному рейтингу России агентством Fitch до «Позитивный» и рост цен на нефть (сегодня пробила 59 долл. за баррель) не стали драйвером для рынка гособлигаций. В плане реакции на цену нефти ОФЗ схожи с рублём, который продолжает находиться в коридоре 57-58 несмотря ни на какие внешние факторы. В связи с застоем на рынке госбондов у меня вопрос к инвесторам: что в ближайшее время расшевелит рынок ОФЗ? Жду Ваши прогнозы в комментариях.

Возможно, одной из причин стабильности котировок ОФЗ стало снижение риск-аппетита инвесторов на фоне очередной эскалации конфликта между США и КНДР. Обострение ситуации снизило доходность десятилетних гособлигаций США до 2.21-2.23%. Также обращу внимание на приток капитала в сектор корпоративных облигаций, который предлагает хорошую премию к ОФЗ. При этом качество многих заёмщиков не вызывает сомнений (Альфа-банк, ГПБ), что даёт низкую степень риска для кредиторов и увеличивает привлекательность корпоративных бондов по сравнению с государственными.

( Читать дальше )

Игра в Вангу: как выбрать ОФЗ оптимальной дюрации с помощью форвардных ставок?

- 25 сентября 2017, 19:00

- |

Инвесторы, знакомые с кривой доходности, отлично знают, что из неё можно узнать ожидания рынка по будущим коротким ставкам. Но Ваши ожидания могут отличаться от ожиданий рынка, не так ли? И если Ваш вью по коротким ставкам отличается от мнения других инвесторов, на этом можно заработать. Один из вариантов – купить ОФЗ или фьючерсы на ОФЗ, но как понять, какую длину нужно приобретать, и как вообще посчитать эти форвардные ставки? Прямо сейчас всё это мы и разберём.

Пример из прошлого

Представим, что сегодня 20.12.2016 и мы хотим вложить деньги в ОФЗ на 2 года. При этом на рынке нам приглянулись 2 бумаги: ОФЗ 26208 (2.25 года на тот момент) и ОФЗ 26205 (4.5 года).ОФЗ 26208: дюрация – 2 года, YTM_2y – 8.29%

ОФЗ 26214: дюрация – 3 года, YTM_3y – 8.46%

Как же выбрать между ними, исходя из данных о форвардных ставках?

Важно понимать:

1. Дюрация в годах, которую мы взяли как входные данные, означает, что купонная облигация ведёт себя так же, как бескупонная со сроком до погашения, равным этой дюрации.

( Читать дальше )

ФРС зажестила: доходности ОФЗ подрастут в ближайшее время

- 21 сентября 2017, 15:59

- |

ФРС вчера не подняла ставку, однако объявила о начале сворачивания программы количественного смягчения уже в октябре. Также американский ЦБ рассказал о намерении повысить один раз ставку в этом году: в последнее время рынок оценивал вероятность такого события в 40-45%. Риторика ФРС была для многих инвесторов неожиданно жёсткой, так как данные по инфляции почти всегда оказывались ниже прогнозов. Такие итоги заседания усилят доллар, который в последнее время наконец начал укрепляться против валют развивающихся стран, и снизят цены на US Treasuries. Влияние на ОФЗ в краткосрочной перспективе будет умеренно негативным, однако другие факторы могут поддержать госбумаги до конца года, о чём далее.

Недельная инфляция продолжает приятно удивлять: Росстат не зафиксировал рост уровня потребительских цен на прошлой неделе. Если ситуация будет оставаться такой же до следующего заседания ЦБ 27 октября, шансы на очередное снижение ставки будут высоки. Однако теперь более пристального внимания требует темп роста потребительского спроса: если потенциал его увеличения будет слишком высок, то даже низкая текущая инфляция может быть недостаточной для уменьшения ставки. Хотя стоит помнить, что ЦБ будет считать цель по инфляции достигнутой, даже если она будет только «около или вблизи 4%». Так что важным будет именно то, насколько сильно увеличение потребительского спроса поднимет рост уровня цен.

( Читать дальше )

Разбор падений: как решение ЦБ повлияло на рынок ОФЗ

- 18 сентября 2017, 17:11

- |

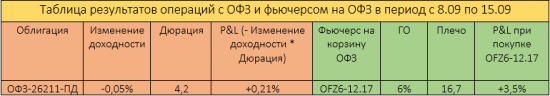

Как и ожидал рынок, в пятницу ЦБ снизил ставку на 50 бп. Это повлияло на котировки ОФЗ, но незначительно: доходности средних бумаг упали на 2-4 бп, а остальных гособлигаций почти не изменились. Вероятность ралли на рынке ОФЗ в ближайшее время невысока, и повысится лишь при появлении дополнительной поддержки. Драйвером может выступить, например, заседание ФРС на этой неделе.

Стоит выделить важные моменты из пресс-релиза и пресс-конференции ЦБ:

1. Цель по реальной ставке в 2,5-3% (номинальной в 6,5%-7%) будет выполнена через 2-3 года, однако это не стоит воспринимать как обещание. Так что этот срок можно расценивать как примерный ориентир по длительности периода снижения ставок.

2. Важную роль в скорости выполнения цели по реальной ставке будут играть снижение инфляционных ожиданий и степень их «заякоренности» (т.е. чувствительность к изменениям в экономике). Причём Набиуллина чётко выделяла фактор «заякоренности», поэтому стоит в дальнейшем обращать внимание на амплитуду колебаний ожиданий уровня цен в ответ на шоки.

3. Прогноз ЦБ по инфляции к концу года: 3,5-3,8%.

4. Прогнозы ЦБ цены на нефть: 50 долл. к концу 2017 года и не менее 40 долл. за баррель к концу 2018 года.

Комментарии ЦБ были нейтральными, дав понять рынку, что не надо ждать дальнейшей агрессии в снижении ставки. Поэтому не стоит переоценивать потенциал длинных бондов, как я и говорил ранее. Наиболее интересной стратегией мне представляется покупка коротких и среднесрочных ОФЗ в ожидании нормализации кривой доходности.

( Читать дальше )

ОФЗ не волнуется раз, ОФЗ не волнуется два…

- 14 сентября 2017, 14:29

- |

Динамика рынка ОФЗ

В течение данной недели доходности большинства ОФЗ не демонстрировали высокой волатильности, как и ожидалось. Наибольшим изменением доходности отметилась ОФЗ 25081, прибавив в районе 15 бп. В среду на аукционах ОФЗ 26207 и ОФЗ 26222 были проданы с высоким спросом, в основном удовлетворив «якорные» заявки. Рынок могут оживить заявления ЦБ, а также новости с валютного рынка и геополитической сцены.

Рубль возвращается к прежним значениям

Укрепление рубля на фоне дорожающей нефти и пробуксовки ужесточения ДКП западными центробанками сменилось его удешевлением. Ожидания по реализации налоговой реформы в США повысили ожидания по росту ставки ФРС, что стало причиной ухода рубля с локальных максимумов. К концу года ожидаю удешевление «россиянина», считая его переоценённым из-за высокого риск-аппетита инвесторов прямо сейчас.

( Читать дальше )

А как Вы думаете, каков потенциал снижения доходностей ОФЗ?

- 11 сентября 2017, 17:19

- |

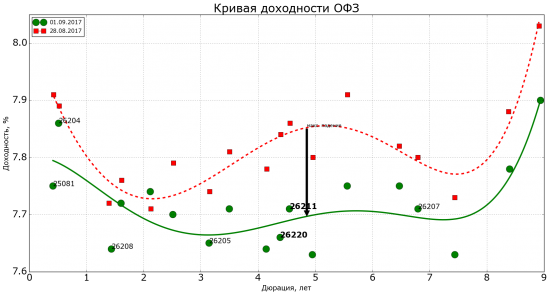

Большую часть прошлой недели наблюдалось активное ралли на рынке ОФЗ. Однако уже в пятницу котировки гособлигаций перестали расти в связи с геополитическими рисками запуска новых ракет КНДР и подешевевшей нефтью. Серьёзное падение доходностей можно было наблюдать на коротком конце кривой доходности: так трейдеры отыгрывали рост ожидаемого снижения ставки на заседании ЦБ в пятницу. При этом бумаги 26208 и 26211 выглядят недооценёнными, что должно подстегнуть интерес к ним со стороны инвесторов.

Мягкая риторика Эльвиры Набиуллиной озадачивает участников рынка: сейчас мнение инвесторов насчёт шага снижения поделено примерно 50 на 50. С одной стороны, низкая инфляция, которая стала неожиданностью для ЦБ, снижение инфляционных ожиданий и крепкий рубль дают возможность для перехода к 8,5%. Однако важно понимать риски, которые могут возникнуть при слишком агрессивном снижении: и так переоценённый рубль может слишком сильно откорректироваться в сторону удешевления, что вызовет удорожание импорта в потребительской корзине, а волатильность на долговом рынке в связи с резким снижением ставки может расшатать котировки. Так что основную роль будет играть оценка этих рисков со стороны ЦБ, хотя на предыдущих заседаниях акцент всегда делался на первоочередной важности инфляции и инфляционных ожиданий, которые сейчас находятся на исторических минимумах.

( Читать дальше )

Падение доходностей ОФЗ – новые ожидания по ставке?

- 04 сентября 2017, 17:08

- |

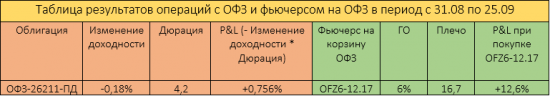

За прошедшую неделю доходности всех ОФЗ упали вниз. Причиной этого стали отыгрывание трейдерами хорошей статистики по поводу инфляции и инфляционных ожиданий в РФ, а также увеличение риск-аппетита глобальных инвесторов. Одно из самых больших падений продемонстрировали среднесрочные бумаги: доходности ОФЗ 26220 и ОФЗ 26222 снизились на 18 и 16 бп соответственно. Сегодня больших изменений котировок ждать не стоит, так как США сегодня отмечают День труда, что уменьшит активность нерезидентов на рынке российского госдолга.

Курс рубля пробивает новые минимумы: отметка в 58 руб. за доллар была достигнута ещё в прошлый четверг. Поддержку российской валюте оказывает рост интереса иностранных инвесторов к российскому рынку на фоне дорожающей нефти, слабой экономической статистике в Европе и США, а также увеличения вероятности снижения ставки ЦБ РФ на 50 бп.

Уже завтра выйдет статистика по инфляции в России за август, а в пятницу Эльвира Набиуллина выступит на Московском финансовом форуме. Эти два события должны оказать влияние на ожидания по ставке и на кривую доходности ОФЗ. Не стоит исключать сценарий, при котором ЦБ снизит ставку на 50 бп на ближайшем заседании, так как текущая инфляция оценивается в районе 3,4% г/г, а инфляционные ожидания в августе продемонстрировали значительное снижение с 10,7% до 9,5%. Сейчас бы рекомендовал скупать средние и короткие ОФЗ или фьючерсы на них, так как ожидаю дальнейшее снижение ожидаемой ставки в ближайшие дни, а также возвращение кривой доходности к нормальному состоянию в течение 1-2 лет.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал